[汽車之家深評] 2018年股市從年頭到年尾漫長的“關(guān)燈吃面”慘狀,,和汽車銷量連續(xù)兩位數(shù)負(fù)增長的灰頭土臉交相輝映,。這倆原本沒啥關(guān)系的領(lǐng)域,,卻如此步調(diào)一致的做起難兄難弟,,讓整個市場都懷疑起了二者之間的“基情”,。

汽車行業(yè)的從業(yè)人員,,更愿意相信這種基情,?!鞍?,股市跌這么慘,大環(huán)境不好嘛,,老百姓都沒錢買車了,!”據(jù)說,這樣說可以強(qiáng)烈減輕汽車行業(yè)從業(yè)者的負(fù)罪感,。不過話說回來,,股市和汽車行業(yè)到底有沒有關(guān)聯(lián),二者的“基情”是不是有實錘呢,?這是個有趣且有意義的話題,,且聽筆者慢慢道來。

●《深評問道》是什么,?

《深評問道》是汽車之家首個面向行業(yè)端用戶打造的節(jié)目,,特約汽車行業(yè)資深從業(yè)者執(zhí)筆,獨家解析/揭秘行業(yè)大事件,。除了熱鬧表象,,我們更想向您呈現(xiàn)對事物本質(zhì)、因果以及未來可能性的探究和思考,。

本期行業(yè)評論員——云松令,,經(jīng)濟(jì)學(xué)博士,前汽車整車廠從業(yè)者,,現(xiàn)汽車產(chǎn)業(yè)鏈投資人,。擅長從宏觀的視角分析產(chǎn)業(yè),,以跨行業(yè)的角度觀察汽車。

60秒快速了解核心論點:

1,、對于眾說紛紜的汽車銷量與股市的關(guān)系,,我們用定量分析給了個結(jié)論——汽車銷量和股市確實有關(guān)系,股市表現(xiàn)與11個月以后的汽車銷量中度負(fù)相關(guān),;

2,、汽車銷量與股市有關(guān)系最主要的原因在于,中國股市波動劇烈,,股市和車市都是政策市,,一輪牛市的走起來通常就是11個月,所以他們的相關(guān)關(guān)系也跨了11個月,;

3,、在牛熊交替劇烈的時候,股市和車市高度相關(guān),,在牛熊交替弱的時候,,股市和車市關(guān)系也弱。所以這輪牛市是否對股市影響明顯,,關(guān)鍵看他會不會變“瘋?!保?br>

4,、綜合各種情況看,,這輪牛市瘋的概率小,車市受他的影響也小,。雖然我們認(rèn)為車市還是有可能迎來復(fù)蘇,,但關(guān)鍵原因不在股市,而在車市自己,。

一,、股市和汽車銷量確有關(guān)系

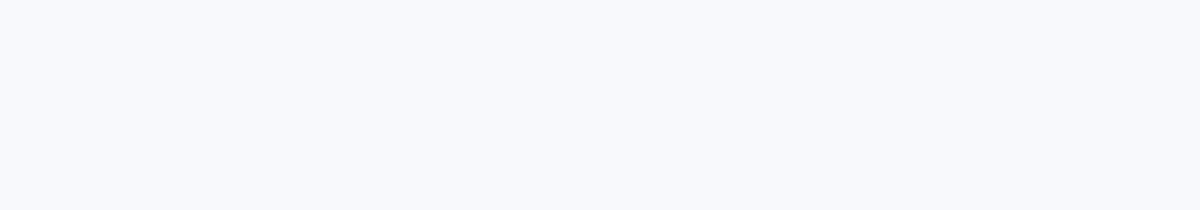

說到兩件事之間的關(guān)系,肯定有人第一時間想到測測他倆的相關(guān)系數(shù),。比如2001年1月到2019年1月,,汽車銷量和萬得全A(包含滬、深,、創(chuàng)業(yè)板所有A股上市公司)指數(shù)的相關(guān)系數(shù)高達(dá)0.8,,而且把他倆錯開時間測,比如2019年1月的股指對應(yīng)2018年12月的銷量,,以此類推,,看看他們倆跨期之間的相關(guān)系數(shù),我做了一共36期的跨期,正相關(guān)系數(shù)都很高,,如下圖所示,。

『萬得全A指數(shù)與汽車銷量跨期相關(guān)系數(shù)』

圖中veha表示汽車銷量,wind表示萬得全A指數(shù),,(-i)表示對應(yīng)指數(shù)滯后i期,,(+1)表示對應(yīng)指數(shù)提前i期。那么,,是不是可以說股市和汽車銷量高度相關(guān)呢,?答案是,當(dāng)然不行,。為什么呢?我給你看下二者的折現(xiàn)圖你就明白了,。

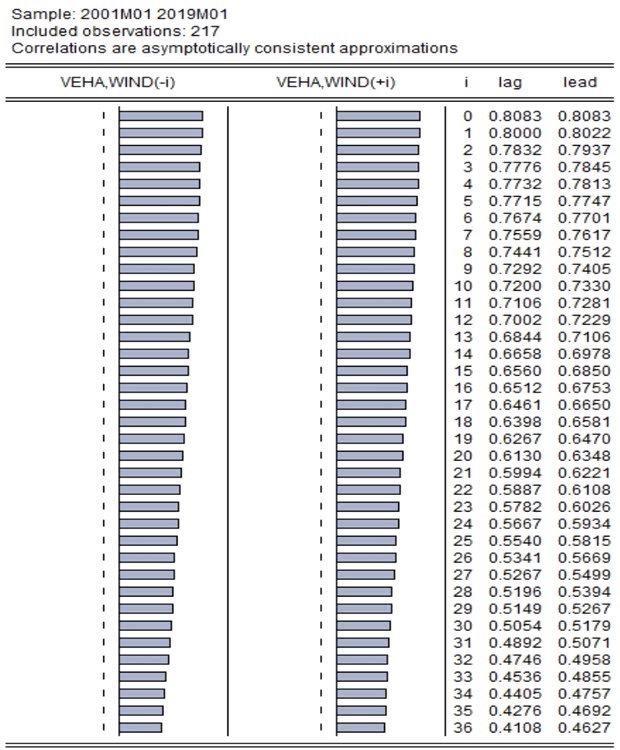

『萬得全A與汽車銷量折線圖』

由圖中可見,,在新世紀(jì)以來的18年中,無論汽車銷量還是A股指數(shù),,雖然中間波動頻繁,,但在大趨勢上二者都是昂揚(yáng)向上的姿態(tài)。這個大趨勢的相同,,淹沒了二者波動細(xì)節(jié)上的差異,,讓他們相關(guān)系數(shù)達(dá)到了相當(dāng)高的地步。

這是中國經(jīng)濟(jì)整體向前發(fā)展的結(jié)果,。新世界以來,,中國加入WTO,在進(jìn)一步深化的改革開放中,,GDP年均增長率高達(dá)10%,,GDP總量年年攀升,18年間由5萬億出頭,,增長到如今的90萬億,。在這個巨大的動量下,國內(nèi)幾乎所有領(lǐng)域都在趨勢性變好,。

這種背景下,,別說拿汽車銷量和A股指數(shù)做相關(guān)系數(shù),你哪怕拿人均壽命,、或者拿全民平均身高來和股市做長期相關(guān)性分析,,他們也是強(qiáng)烈正相關(guān)的。

盡管并不存在A股表現(xiàn)越好,,我們的壽命越長,;又或者我們身高越高,股市指數(shù)越高的關(guān)系,。所以,,直接拿股指和汽車銷量做相關(guān)分析,,是典型的偽相關(guān)。汽車銷量增速和股市的相關(guān)性存在同樣的問題,。

因為過去20年,,隨著GDP的增長,居民收入的增高,,居民擁有的汽車總量快速增加,,這直接導(dǎo)致了,汽車銷量增速隨著經(jīng)濟(jì)體量的擴(kuò)大,,開始趨勢性降低,。所以二者必然是顯著的負(fù)相關(guān)關(guān)系。這是趨勢造成的,,與股市和車市二者自身的變化無關(guān),。所以,要想了解股市和車市的真實關(guān)系,,我們要剝離趨勢這個“大力神”的影響,。然后得到了如下關(guān)系:

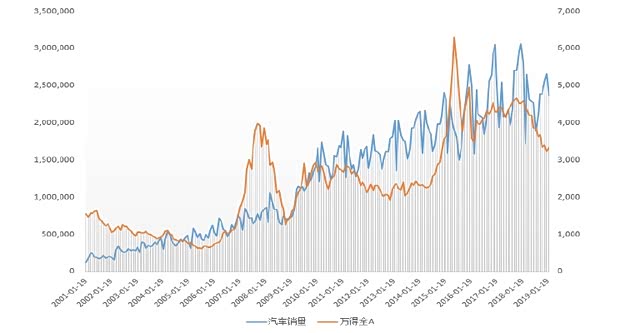

『萬得全A指數(shù)與汽車銷量增速跨期相關(guān)系數(shù):2001年1月-2019年1月』

圖中cs_veh表示去除趨勢因素的汽車銷量,cs_wind表示去除趨勢因素的萬得全A指數(shù),,(-i)表示對應(yīng)指數(shù)滯后i期,,(+1)表示對應(yīng)指數(shù)提前i期。由圖可見,,在股市先行,,車市之后,兩者跨期一年左右,,二者的負(fù)相關(guān)關(guān)系最大,,達(dá)到0.4的水平。雖然不算太高,,但是考慮到我們剝離趨勢因素時帶來的信息損失,,二者實際的相關(guān)系數(shù)可能更大?;旧蠟槿跸嚓P(guān)到中度相關(guān)水平,。

因此我們的結(jié)論也就明確了:A股和汽車銷量在股市先行,汽車之后,,兩者跨期1年前后,,呈現(xiàn)中度偏弱的負(fù)相關(guān)關(guān)系。也就是說,,一年前股市上升,,股市上升一年之后汽車銷量會糟;一年前股市變糟,股市變糟一年后車市會好轉(zhuǎn),。然而,,這是個什么鬼?

二,、股市和汽車銷量有關(guān)系的原因

股市和車市之間的奇妙關(guān)系,,實際上精準(zhǔn)反映了中國股市“牛短熊長”的特征,和中國車市政策市顯著的波動特點,。一個簡單的對比可以說明問題,。

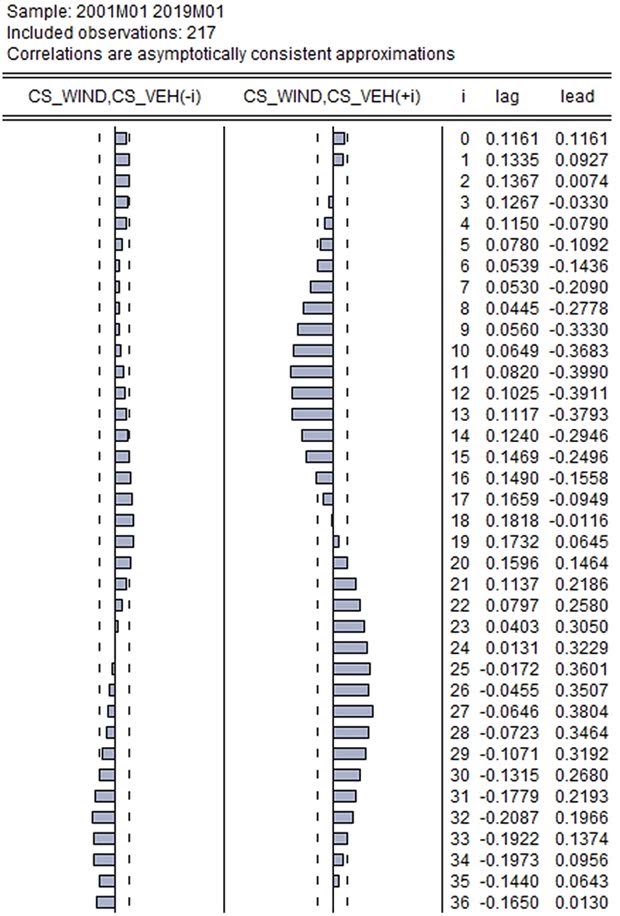

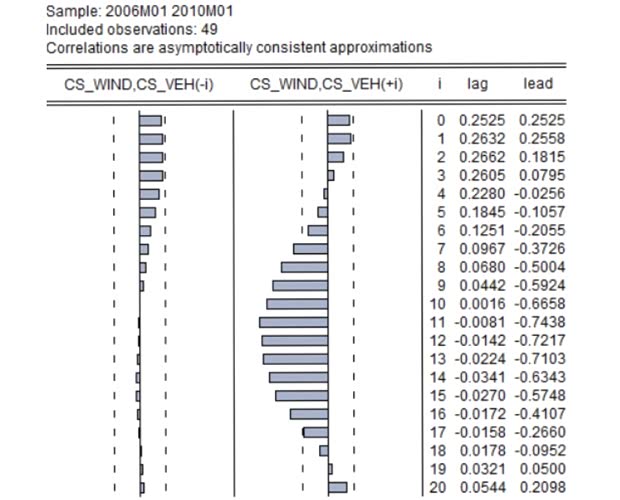

『萬得全A指數(shù)與汽車銷量增速跨期相關(guān)系數(shù):2006年1月-2010年1月』

圖中cs_veh表示去除趨勢因素的汽車銷量,cs_wind表示去除趨勢因素的萬得全A指數(shù),,(-i)表示對應(yīng)指數(shù)滯后i期,,(+1)表示對應(yīng)指數(shù)提前i期這張圖選用的時間區(qū)間是2006年1月到2010年1月,涵蓋了2007大牛市起落的完整周期,,且只包含這段時期,。如果拿這段時間的股市波動和汽車銷量波動來看,我們可以明顯的發(fā)現(xiàn),,二者相關(guān)系最明顯的跨期期限仍然是11個月-12個月左右,但負(fù)相關(guān)關(guān)系明顯變大,,達(dá)到了-0.74的水平,。

但如果我們只看2010年股市進(jìn)入熊市之后到2014年6月下一波牛市啟動之前的漫漫磨底路,他和車市之間的關(guān)系如下,。

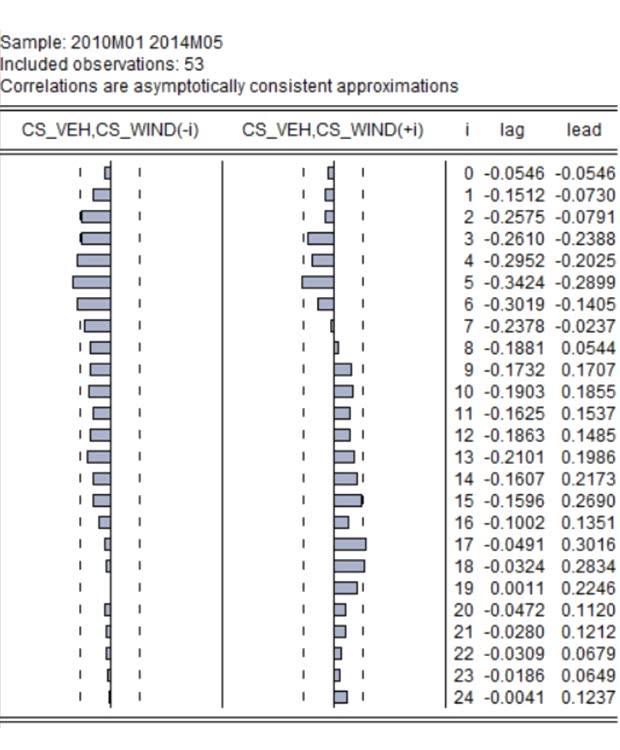

『萬得全A指數(shù)與汽車銷量增速跨期相關(guān)系數(shù):2010年1月-2014年5月』

圖中cs_veh表示去除趨勢因素的汽車銷量,,cs_wind表示去除趨勢因素的萬得全A指數(shù),(-i)表示對應(yīng)指數(shù)滯后i期,,(+1)表示對應(yīng)指數(shù)提前i期,。股市和車市之間關(guān)系弱到快看不見。出現(xiàn)這樣強(qiáng)烈的對比,,我們可以得到一個重要信息——雖然長期股市和車市呈現(xiàn)弱關(guān)系,,但是短期看,牛熊強(qiáng)烈交替的過程中,,二者呈強(qiáng)關(guān)系,,而在慢慢熊市磨底的過程中。股市和車市幾乎沒有什么關(guān)系,。

之所以會出現(xiàn)這樣的現(xiàn)象,,原因有兩點:一是中國股市的牛熊交替劇烈,且時間短,,每一輪牛市啟動到封頂就11個月左右,;而熊市確定之后,則杳無期限。

比如,,2006年底股市經(jīng)歷一波溫和的上漲之后進(jìn)入平臺期,,牛市的特征開始明顯。股民開始滿懷信心殺入股市,,一年后,,2007年12月,股市開始見頂回落,,巨大而迅速的財富吞噬作用開始出現(xiàn),。面對財富的瞬間灰飛煙滅,對未來國家經(jīng)濟(jì)信心不足,,對未來個人收入信心不足,,買車的需求也迅速回落。股市從牛市啟動到見頂?shù)囊荒陼r間,,也就成了它與車市之間魔幻般跨期相關(guān)的紐帶——一年之前股市強(qiáng)烈的上升趨勢,,注定要在一年之后見頂毀滅財富,也注定要在一年之后沒錢買車,。于是我們就能夠看到,,在牛熊劇烈交替時期,股市的波動和1年左右之后車市的波動呈現(xiàn)如此劇烈的負(fù)相關(guān)關(guān)系,。

出現(xiàn)這一現(xiàn)象的第二個原因,,在于中國股市和中國車市都存在著明顯的政策市特征。2007年底到2008年初的股市大蕭條,,歸根結(jié)底背后是全球金融危機(jī),。股市蕭條早于經(jīng)濟(jì)蕭條。股市蕭條之后,,經(jīng)濟(jì)與車市的下滑不可遏制,。于是逆周期調(diào)節(jié)手段開始出現(xiàn)。

在宏觀就是2008年11月18日推出的4萬億救市,,在汽車行業(yè)則是2009年推出的購置稅減半政策疊加后來的汽車下鄉(xiāng)和以舊換新政策,。于是當(dāng)2008年1月股市出現(xiàn)強(qiáng)烈下跌趨勢,之后一年左右,,在政策的強(qiáng)烈推動下,,汽車反彈,股市再度反彈,。再一次表現(xiàn)出了一年之前,,股市下跌,一年之后汽車反彈的強(qiáng)負(fù)相關(guān)關(guān)系,。

后來的2015牛市和再一輪的購置稅減半體現(xiàn)了同樣的關(guān)系,。強(qiáng)烈的短期牛熊交替和規(guī)律性的政策刺激,,讓汽車與股市關(guān)系密切。但在強(qiáng)烈牛熊交替之外,,在中國股市大部分漫漫長熊的時期里,,汽車與股市的關(guān)系并不明顯。原因很簡單,,一方面在股市并不劇烈波動的時刻,,股市的成交量相對低,除了老股民之外的廣大人民群眾并不參與股市,,股市怎么波動并不影響他們的消費,。這從每次牛市來臨之后,證券公司開戶量和委托量大幅上升可以看出,。

而另一方面,,熊久了之后,被套的資金已經(jīng)被套,,損失財富帶來的收入信心崩潰也逐步恢復(fù),。實體經(jīng)濟(jì)和日常收入、消費,,而非股市的波動,,對居民收入信心的影響更明顯。股市的作用在居民消費的決策中勢必大幅減弱,。因此在漫漫磨底路中,,股市和車市之間相關(guān)系數(shù)也極其微弱。

總結(jié)起來就是:車市和股市的關(guān)系,,實際上是被短期(恰好11-12個月)劇烈的牛熊波動以及逆周期調(diào)節(jié)政策帶起來的。如果我們的股市波動不那么劇烈,,我們的調(diào)節(jié)政策不那么猛,。股市和車市基本沒有關(guān)系。

三,、都說牛市要來,,我們可以期待汽車銷量企穩(wěn)嗎?

回答了車市和股市的關(guān)系后,,前面把車市不好推給股市不好的大兄弟要問了,,據(jù)說要來了,可以期待汽車銷量企穩(wěn)嗎,?答案是,,可以!但靠的恐怕不是股市,。一個很重要的原因在于,,我們從宏觀到股市到車市的治理思路都在改變,。這一波牛市必定不是短期劇烈的大牛市,因此不用考慮股市和車市跨期負(fù)相關(guān)的干擾,。

宏觀經(jīng)濟(jì)層面,,對4萬億的反思和對當(dāng)前形勢的把握,我們的政策層在當(dāng)前改革期有個一以貫之的底線——做逆向調(diào)節(jié),,但決不搞大水漫灌,。一月份高二月份低的M2和社融都體現(xiàn)了這種思路,貨幣和信用都未曾像過去那樣出現(xiàn)快速的擴(kuò)張,,股市缺乏迅速爬升成為大牛市的資金條件,。

從股市的監(jiān)管政策面看,新世紀(jì)以來兩輪劇烈波動的的教訓(xùn)給了我們很多經(jīng)驗,,短牛長熊的極端行情既不利于保護(hù)投資人,,也不利于發(fā)揮股市資本市場助力實體經(jīng)濟(jì)的作用。遏制短期瘋牛,,打造短期長牛,,是本輪監(jiān)管的重要任務(wù)。而1-2月份股市快速變瘋后三月初的監(jiān)管喊話和機(jī)構(gòu)研究員的首次做空報告均體現(xiàn)了這一思路,。雖然未來還很曲折,,但思路明顯在發(fā)生改變。

除此之外,,A股還有協(xié)同科創(chuàng)板順利起航的重要任務(wù),,瘋牛與長熊無疑不是當(dāng)前階段應(yīng)當(dāng)出現(xiàn)的行情。而從汽車行業(yè)來看,,2009年,、2015年的兩波購置稅減半雖然都帶來了短期汽車行業(yè)的企穩(wěn),但巨大透支作用后多年的行情不振,,也讓政策層意識到了,,政策強(qiáng)刺激并非萬試萬靈。所以2018年車市行年度銷量首度轉(zhuǎn)負(fù),,促進(jìn)汽車消費政策出臺,,直到今天,我們也看不到購置稅政策這個大殺器的再度祭出,。

整體而言,,宏觀、股市和汽車行業(yè)都更加市場化了,,汽車與股市的關(guān)系正在減弱,。或許慢牛中的股民仍將因股市的好轉(zhuǎn)而更愿意自己的消費從而多購買汽車,,但并不太會構(gòu)成汽車銷量的主要貢獻(xiàn)因素,。所以,,汽車行業(yè)的大兄弟啊,股市這個多年好基友,,能幫你們的就到這兒了,,接下來的路還要靠自己走。(文/汽車之家行業(yè)評論員 云松令)