[汽車之家行業(yè)] 伴隨中國(guó)汽車市場(chǎng)整體銷量增速放緩,由增量為主轉(zhuǎn)為存量市場(chǎng),,汽車產(chǎn)業(yè)鏈的利潤(rùn)點(diǎn)也將從前端的整車銷售環(huán)節(jié)向汽車后市場(chǎng)傾斜,,汽車相關(guān)的多元化服務(wù)迎來(lái)重要發(fā)展機(jī)遇,。其中,,汽車金融成為連接整車銷售和后市場(chǎng)服務(wù)的重要一環(huán)。

為幫助經(jīng)銷商更好地了解消費(fèi)者對(duì)服務(wù)的偏好,,探索更多的利潤(rùn)來(lái)源及服務(wù)方向,,汽車之家發(fā)布《2019中國(guó)汽車經(jīng)銷商增值服務(wù)報(bào)告》系列文章,,深入分析消費(fèi)者需求及服務(wù)趨向,以期為汽車行業(yè)渠道發(fā)展及用戶服務(wù)改善提供參考與指引,。前幾期文章為大家?guī)?lái)的是《現(xiàn)狀與趨勢(shì)篇》,、《新車銷售篇》、《二手車篇》,、《維修保養(yǎng)篇》,,通過(guò)分析汽車經(jīng)銷商發(fā)展現(xiàn)狀與行業(yè)風(fēng)向,,洞悉渠道未來(lái)發(fā)展趨勢(shì)。本期文章為大家?guī)?lái)的是《金融篇上》,,我們將聊一聊我國(guó)汽車金融市場(chǎng)現(xiàn)狀,、用戶對(duì)于金融服務(wù)的態(tài)度和需求、以及汽車經(jīng)銷商在相關(guān)業(yè)務(wù)上如何提升等幾個(gè)話題,。

《2019中國(guó)汽車經(jīng)銷商增值服務(wù)報(bào)告》是汽車之家行業(yè)團(tuán)隊(duì)基于行業(yè)數(shù)據(jù)與經(jīng)銷商增值服務(wù)調(diào)研數(shù)據(jù),,推出的渠道服務(wù)洞察報(bào)告,通過(guò)深入分析消費(fèi)者需求,,探索用戶對(duì)服務(wù)的期望,,幫助經(jīng)銷商更好地了解消費(fèi)者對(duì)服務(wù)的偏好,尋找增值服務(wù)點(diǎn),,探索更多的利潤(rùn)來(lái)源及服務(wù)方向,,并有的放矢提高服務(wù)品質(zhì),切實(shí)提升消費(fèi)者的服務(wù)體驗(yàn),。

報(bào)告包括《現(xiàn)狀與趨勢(shì)篇》,、《新車銷售篇》、《二手車篇》,、《維修保養(yǎng)篇》,、《金融篇(上、下)》,、《精品附件篇》等六個(gè)篇章,,將在行業(yè)團(tuán)隊(duì)陸續(xù)發(fā)布。

數(shù)據(jù)說(shuō)明:

■ 報(bào)告中的服務(wù)偏好,、服務(wù)期望,、業(yè)務(wù)需求、售后痛點(diǎn)等數(shù)據(jù)來(lái)自于汽車之家增值服務(wù)調(diào)研數(shù)據(jù),;

■ 汽車銷量數(shù)據(jù)來(lái)自于中國(guó)汽車工業(yè)協(xié)會(huì)產(chǎn)銷數(shù)據(jù)及終端銷量數(shù)據(jù),,庫(kù)存系數(shù)來(lái)自于中國(guó)汽車流通協(xié)會(huì);

■ 宏觀經(jīng)濟(jì)及消費(fèi)數(shù)據(jù)來(lái)自于國(guó)家統(tǒng)計(jì)局,;

■ 企業(yè)財(cái)務(wù)數(shù)據(jù)來(lái)自于企業(yè)公開(kāi)財(cái)報(bào)及Wind數(shù)據(jù)庫(kù),;

■ 報(bào)告中涉及的政策文件均根據(jù)網(wǎng)絡(luò)公開(kāi)資料整理得出;

■ 報(bào)告中提及的乘用車僅包含狹義乘用車:轎車,、SUV,、MPV,車型級(jí)別劃分以汽車之家產(chǎn)品庫(kù)為準(zhǔn),。

30秒快速閱讀:

1.汽車金融市場(chǎng)快速發(fā)展,,未來(lái)潛力巨大;

2.優(yōu)化流程、提高產(chǎn)品多樣性,,有利于金融滲透率的提升,;

3.商業(yè)銀行在我國(guó)汽車金融市場(chǎng)仍占主導(dǎo)地位;

4.汽車金融公司利息低,、審批快,、手續(xù)便捷,逐漸成為用戶貸款購(gòu)車的主要渠道,;

5.金融貸款整體滿意度較高,,但服務(wù)多樣性、信息透明度仍需改善,。

一,、汽車金融市場(chǎng)快速發(fā)展,未來(lái)潛力巨大

中國(guó)汽車市場(chǎng)銷量已連續(xù)十年保持全球第一,,2019年1-11月中國(guó)乘用車終端上牌量為1862.9萬(wàn)輛,。據(jù)公安部交通管理局公布,截至2019年6月,,全國(guó)汽車保有量達(dá)2.5億輛,,私家車達(dá)1.98億輛。雖然2019年銷量繼續(xù)下滑已成定數(shù),,但是由于中國(guó)汽車市場(chǎng)基數(shù)龐大,,長(zhǎng)周期來(lái)看,未來(lái)新車銷量仍有增長(zhǎng)空間,。新車市場(chǎng)增速放緩,,但二手車市場(chǎng)增長(zhǎng)迅速,截止2018年中國(guó)二手車交易量依然保持兩位數(shù)增長(zhǎng),,且與歐美成熟汽車市場(chǎng)的二手車交易量對(duì)比尚存在較大發(fā)展空間,。隨著消費(fèi)者擁車態(tài)度的變遷、政策和稅收的支持,,預(yù)計(jì)二手車交易量將持續(xù)快速增長(zhǎng)。

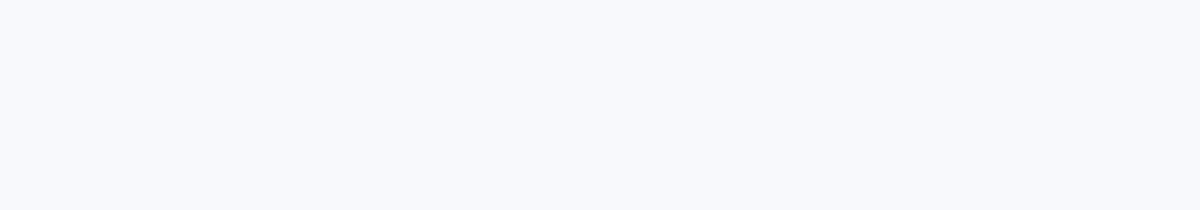

截止2018年底,,中國(guó)汽車金融資產(chǎn)規(guī)模(以貸款余額記,,含融資租賃)大約為7691億元。其中,,零售貸款余額占據(jù)約八成份額,。我國(guó)新車金融快速發(fā)展,截止2018年新車金融滲透率達(dá)到43%,,較五年前增長(zhǎng)一倍,。根據(jù)羅蘭貝格估計(jì),預(yù)計(jì)到2022年,,中國(guó)新車金融滲透率將超過(guò)50%,。

雖然目前我國(guó)汽車金融市場(chǎng)增長(zhǎng)迅速,,但新車金融滲透率與成熟市場(chǎng)(德國(guó)75%、美國(guó)86%,、英國(guó)90%)相比仍有較大差距,。而在融資租賃方面,2017年中國(guó)融資租賃滲透率僅為4%,,同樣遠(yuǎn)低于成熟市場(chǎng)(德國(guó)20%,、美國(guó)30%)。究其原因,,主要源于中國(guó)汽車消費(fèi)群體消費(fèi)心理對(duì)信貸的整體接受度較之發(fā)達(dá)國(guó)家偏低,,這也說(shuō)明中國(guó)汽車金融市場(chǎng)尚處于發(fā)展期,潛力巨大,。

中國(guó)二手車金融市場(chǎng)同樣處于快速成長(zhǎng)中,,未來(lái)隨限遷政策進(jìn)一步放開(kāi)、消費(fèi)者接受度提升,、新車融資租賃到期回流等因素影響,,將進(jìn)一步推動(dòng)二手車交易量的提升。與此同時(shí),,二手車金融滲透率也將隨之進(jìn)一步提升,,預(yù)計(jì)2022年市場(chǎng)滲透率將達(dá)到37%,未來(lái)發(fā)展?jié)摿薮蟆?/p>

中國(guó)汽車金融行業(yè)的快速發(fā)展,,其所受內(nèi)外部影響因素很多,,下面通過(guò)PEST模型,從政策,、經(jīng)濟(jì),、社會(huì)、技術(shù)四個(gè)方面去分析中國(guó)汽車金融行業(yè)的驅(qū)動(dòng)因素,。

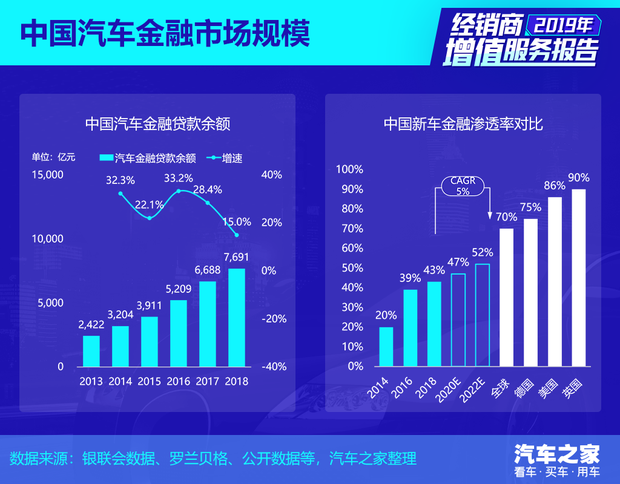

■ 政策/法規(guī):加大政策支持,,增強(qiáng)監(jiān)管力度

政策/法規(guī)方面,近年來(lái)國(guó)家對(duì)汽車金融相關(guān)領(lǐng)域的支持政策頻出,,有力地推動(dòng)了汽車金融行業(yè)發(fā)展,。政府從各個(gè)方面為汽車金融行業(yè)保駕護(hù)航,包括引進(jìn)資金來(lái)源,、拓寬業(yè)務(wù)類型,、增加服務(wù)內(nèi)容、放開(kāi)自主定價(jià),、降低金融成本等,。與此同時(shí),規(guī)范監(jiān)管體系、加強(qiáng)監(jiān)管力度,,促使汽車金融行業(yè)得以健康,、快速增長(zhǎng)。

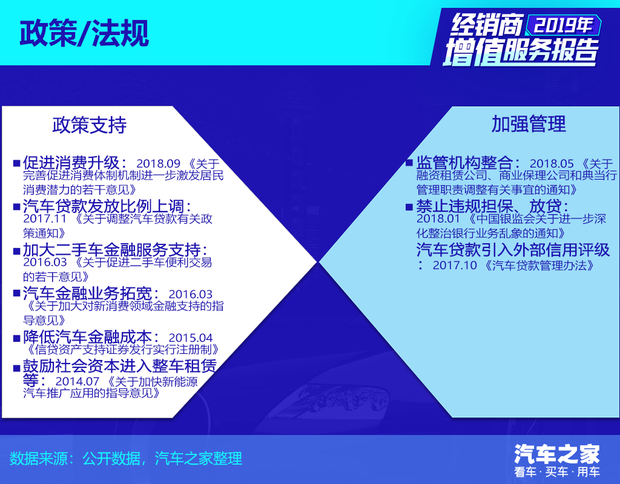

■ 經(jīng)濟(jì):居民消費(fèi)水平提升,,信貸規(guī)模高速增長(zhǎng)

據(jù)中國(guó)國(guó)家統(tǒng)計(jì)局?jǐn)?shù)據(jù)顯示,,近五年中國(guó)居民人均消費(fèi)支出持續(xù)增長(zhǎng),其中城鎮(zhèn)居民人均消費(fèi)支出增長(zhǎng)保持6%左右,,農(nóng)村居民人均消費(fèi)支出增長(zhǎng)保持10%左右,。同時(shí),消費(fèi)信貸規(guī)模在過(guò)去五年保持較快增長(zhǎng),,且增長(zhǎng)勢(shì)頭不減,。

■ 社會(huì):超前消費(fèi)理念促進(jìn)消費(fèi)信貸發(fā)展

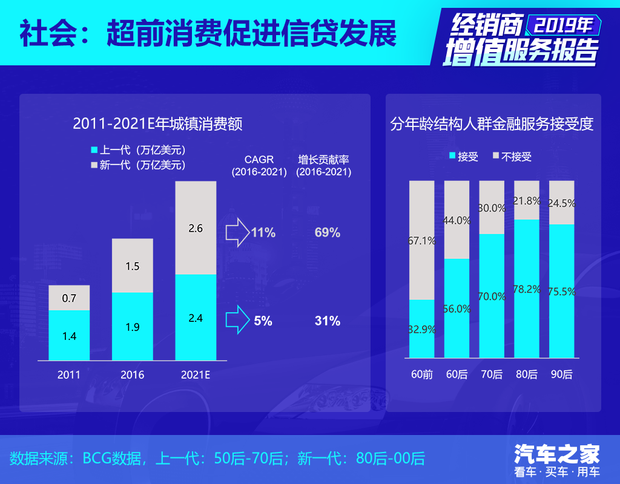

在社會(huì)消費(fèi)理念方面,“新一代”消費(fèi)者(80后,、90后,、00后)在2016至2021年城鎮(zhèn)消費(fèi)額復(fù)合增長(zhǎng)率為11%,是“上一代”消費(fèi)者(50后,、60后,、70后)的2倍多;同期新一代消費(fèi)者的增長(zhǎng)貢獻(xiàn)率達(dá)到69%,,遠(yuǎn)高于上一代的31%,。消費(fèi)主體呈現(xiàn)年輕化趨勢(shì)。近期的汽車之家消費(fèi)者調(diào)研結(jié)果顯示,,80后,、90后對(duì)汽車金融服務(wù)的接受度最高,均超過(guò)75%,。伴隨著80后,、90后甚至00后逐漸成為汽車消費(fèi)市場(chǎng)主力軍,消費(fèi)理念的變遷將促進(jìn)汽車金融行業(yè)發(fā)展,。

■ 技術(shù):新技術(shù)助推汽車金融業(yè)務(wù)升級(jí)

在科技方面,,隨著大數(shù)據(jù)、云計(jì)算,、人工智能,、區(qū)塊鏈等新興科技的發(fā)展和投入應(yīng)用,使得圖片OCR,、人臉識(shí)別、機(jī)器人信審,、機(jī)器人催收等成為現(xiàn)實(shí),,并推動(dòng)精準(zhǔn)營(yíng)銷、共債查詢、定制化保單等業(yè)務(wù)創(chuàng)新,,助推汽車金融服務(wù)產(chǎn)品創(chuàng)新,、效率提升、成本下降,、用戶滿意度提升,。

因此,綜合政策,、經(jīng)濟(jì),、社會(huì)、技術(shù)等諸多利好因素,,預(yù)計(jì)中國(guó)汽車金融市場(chǎng)規(guī)模將持續(xù)保持較快增長(zhǎng),,至2020年將達(dá)到2萬(wàn)億元以上規(guī)模。

二,、優(yōu)化流程,、提高產(chǎn)品多樣性,有利于金融滲透率提升

2018年中國(guó)汽車金融貸款的滲透率約為四成,,未選擇金融貸款購(gòu)車的用戶占比更高,。根據(jù)汽車之家調(diào)研結(jié)果顯示,用戶未選擇金融貸款的原因中,,除去“有充足資金”外,,對(duì)貸款購(gòu)車的利益和限制理解不到位(貸款付出的錢比實(shí)際車款高37.9%、保險(xiǎn)不能自主買26.3%,、信息不透明24.4%),、貸款手續(xù)辦理復(fù)雜(29.0%)和產(chǎn)品利率太高(28.8%)排名靠前??梢?jiàn),,對(duì)貸款服務(wù)的宣傳、對(duì)業(yè)務(wù)流程的優(yōu)化,、以及所提供的產(chǎn)品多樣性,,仍有待進(jìn)一步提升。

而用戶選擇貸款購(gòu)車的原因,,也多是處于客觀實(shí)際需要(如產(chǎn)品合理性,、資金優(yōu)化配置、解決短期資金短缺問(wèn)題等),。其中有26.3%的用戶是因?yàn)椤敖鹑谫?gòu)車可以享受車輛價(jià)格的優(yōu)惠”,,可見(jiàn)部分經(jīng)銷商已經(jīng)采取將金融衍生服務(wù)與汽車產(chǎn)品捆綁銷售的模式。

三,、商業(yè)銀行在我國(guó)汽車金融市場(chǎng)占主導(dǎo)地位

最初,,傳統(tǒng)汽車金融市場(chǎng)基本被商業(yè)銀行占據(jù),,后期汽車金融公司得以蓬勃發(fā)展;近年來(lái)隨著我國(guó)汽車金融市場(chǎng)的開(kāi)放,、個(gè)人征信體系的完善以及金融科技的蓬勃發(fā)展,,融資租賃公司、互聯(lián)網(wǎng)金融公司也紛紛參與到市場(chǎng)競(jìng)爭(zhēng)中,,各類平臺(tái)進(jìn)入了群雄逐鹿的階段,。目前商業(yè)銀行仍在我國(guó)汽車金融市場(chǎng)占主導(dǎo)地位。

我國(guó)汽車金融市場(chǎng)主要參與者有商業(yè)銀行,、汽車金融公司,、互聯(lián)網(wǎng)平臺(tái)和融資租賃公司。

商業(yè)銀行,,具有資金成本低,、貸款利率低、信譽(yù)高和先入優(yōu)勢(shì),。但同時(shí),,具有申請(qǐng)信用門檻高、流程審批慢的劣勢(shì),,這也是其他金融業(yè)務(wù)發(fā)展的潛在機(jī)會(huì),。

汽車金融公司,憑借與主機(jī)廠和經(jīng)銷商的密切聯(lián)系,,產(chǎn)品服務(wù)專業(yè)度高,、貸款利率較低、有新車貸款補(bǔ)貼,、流程審批快,、經(jīng)銷商一站式服務(wù)等優(yōu)勢(shì),逐漸受消費(fèi)者追捧,。但各汽車金融公司僅針對(duì)本品牌,,適用范圍有限。

互聯(lián)網(wǎng)平臺(tái),,包括助貸平臺(tái),、汽車交易平臺(tái)和其他開(kāi)展汽車金融業(yè)務(wù)的互聯(lián)網(wǎng)平臺(tái),直租和助貸是互聯(lián)網(wǎng)平臺(tái)參與汽車金融最主要的兩種方式,?;ヂ?lián)網(wǎng)平臺(tái)憑借自身流量,具備服務(wù)多品牌,、貸款要求較低,、產(chǎn)品豐富、貸款方式靈活,、審批速度快等優(yōu)勢(shì),,近年來(lái)發(fā)展迅速,,成為商業(yè)銀行和汽車金融公司之外的有益補(bǔ)充。

融資租賃公司,,目前我國(guó)融資租賃公司主要提供回租服務(wù),未來(lái)將逐步提高直租占比,。相較汽車貸款服務(wù),,融資租賃服務(wù)具有用戶資質(zhì)審核門檻低、靈活性高,、首付比例低,、利率高等特點(diǎn)。

四,、汽車金融公司逐漸成為用戶貸款購(gòu)車的主要渠道

根據(jù)汽車之家消費(fèi)者調(diào)研結(jié)果顯示,,43.9%的調(diào)研用戶通過(guò)汽車金融公司辦理金融貸款,31.2%的調(diào)研用戶在傳統(tǒng)商業(yè)銀行出辦理貸款,,其余約1/4用戶通過(guò)互聯(lián)網(wǎng)平臺(tái)和其他渠道辦理,。在用戶選擇金融貸款機(jī)構(gòu)時(shí),利息是否低(46.5%),、審批時(shí)間快不快(42.0%)和申請(qǐng)手續(xù)是否便捷(37.5%)是消費(fèi)者做出選擇的主要因素,。

通過(guò)用戶選擇各金融貸款機(jī)構(gòu)的原因結(jié)果發(fā)現(xiàn),汽車金融公司利息低,、審批快,、手續(xù)便捷和提交材料簡(jiǎn)單的優(yōu)勢(shì)被用戶認(rèn)可;還款靈活性方面低于整體,。商業(yè)銀行的機(jī)構(gòu)大靠譜,、還款靈活、貸款年限更高和有持卡用戶特權(quán)等優(yōu)勢(shì)被用戶認(rèn)可,;在手續(xù)便捷性,、提交材料、首付額度偏低方面需進(jìn)一步提升,?;ヂ?lián)網(wǎng)平臺(tái)首付比例低、還款方式靈活和貸款額度高被用戶認(rèn)可,。

五,、金融貸款整體滿意度較高,但服務(wù)多樣性,、信息透明度仍需改善

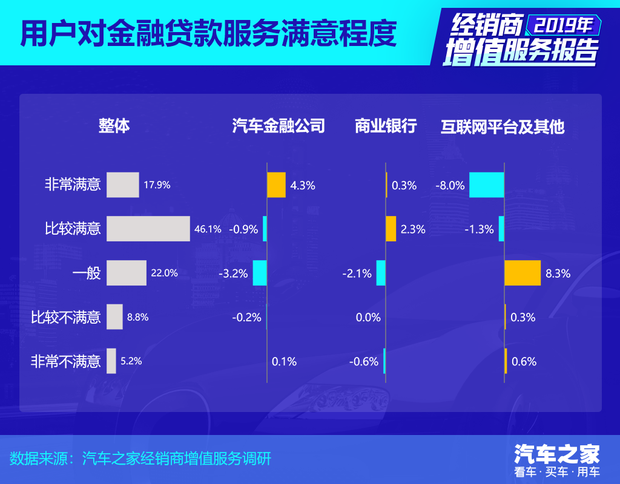

在用戶金融貸款服務(wù)滿意度調(diào)研中,,超六成用戶對(duì)貸款服務(wù)滿意,非常滿意的用戶也占17.9%,。僅有14.0%的用戶對(duì)貸款服務(wù)表示不滿意,。分渠道來(lái)看,,汽車金融公司和商業(yè)銀行的滿意度更高。其中,,用戶對(duì)汽車金融公司貸款滿意比例達(dá)67.4%,,非常滿意的用戶占比超過(guò)2成。66.7%的用戶對(duì)商業(yè)銀行貸款服務(wù)滿意,。此外,,對(duì)互聯(lián)網(wǎng)平臺(tái)及其他渠道貸款服務(wù)滿意的用戶比例(54.7%),大幅低于汽車金融公司貸款及銀行貸款,。

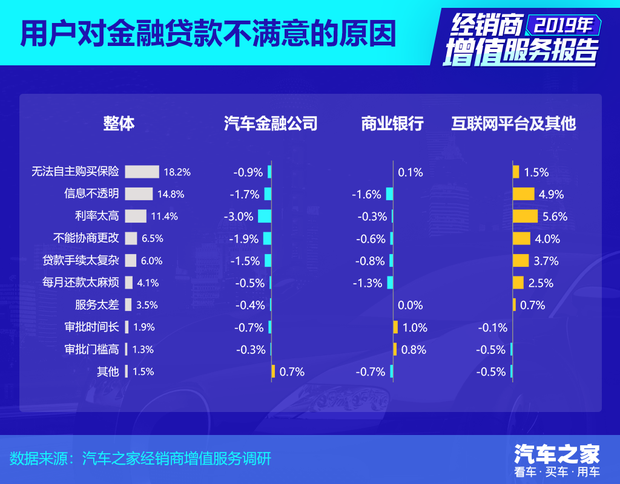

在用戶對(duì)金融貸款服務(wù)的不滿意原因中,,無(wú)法自主購(gòu)買保險(xiǎn)(18.2%)、信息不透明(14.8%)和利率太高(11.4%)排名靠前,。相對(duì)其他渠道,,汽車金融公司貸款在利率水平上用戶抱怨較少;銀行貸款在審批時(shí)效上受用戶抱怨較多,;而互聯(lián)網(wǎng)平臺(tái)在信息透明度,、利率、協(xié)商靈活性上,,用戶存在較多不滿,。為進(jìn)一步提升金融滲透率,作為用戶購(gòu)車首選渠道的經(jīng)銷商,,一方面,,需要對(duì)用戶加強(qiáng)信息與流程的告知,提高信息的透明度,,例如可以加強(qiáng)去金融產(chǎn)品的講解,,并通過(guò)數(shù)字化工具進(jìn)行貸款流程的可視化;另一方面,,作為金融服務(wù)代理方,,可以針對(duì)不同人群的資質(zhì)與特點(diǎn),提供更多樣化的金融產(chǎn)品,,增加用戶的可選擇范圍與選擇靈活性,。

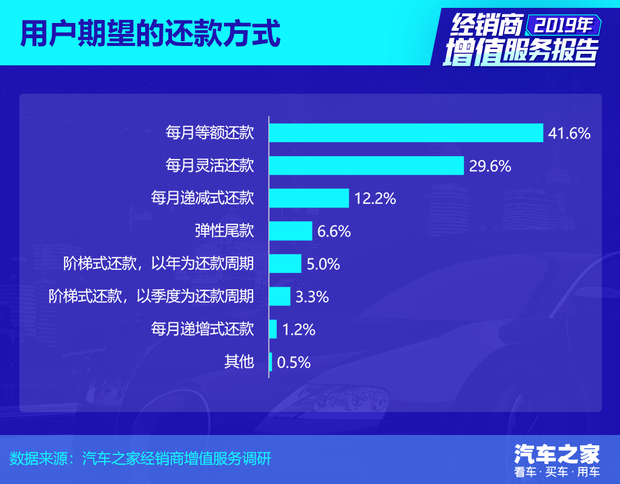

還款方式的不同也會(huì)影響用戶對(duì)于金融服務(wù)的接受度。深入了解用戶需求,,為用戶提供符合其期望的金融服務(wù),,才能提高用戶對(duì)金融服務(wù)的接受度。根據(jù)汽車之家調(diào)研數(shù)據(jù),,用戶對(duì)于每月等額還款,、靈活設(shè)置月供額度、每月遞減還款等還款方式期待度最高,,一方面,,金融產(chǎn)品提供方,,可以在滿足風(fēng)控要求的基礎(chǔ)上,靈活設(shè)置金融產(chǎn)品,;另一方面,,作為金融服務(wù)居間方的經(jīng)銷商,也可聯(lián)合各方金融機(jī)構(gòu),,針對(duì)不同還款方式,,為用戶提供更多渠道、更多樣化的金融方案,。

用戶對(duì)于金融服務(wù)的程序及服務(wù)理解是否到位,跟信息獲取的及時(shí)性與豐富性有關(guān),,對(duì)金融方案認(rèn)知程度的高低,,會(huì)影響用戶對(duì)金融服務(wù)的接受度和滿意度。根據(jù)汽車之家調(diào)研數(shù)據(jù),,用戶了解汽車金融信息的渠道主要為經(jīng)銷商,、垂直汽車網(wǎng)站、品牌官網(wǎng),。鑒于互聯(lián)網(wǎng)蓬勃發(fā)展后,,消費(fèi)者了解信息和獲取信息的首要渠道往往是網(wǎng)絡(luò)平臺(tái),調(diào)研數(shù)據(jù)顯示,,目前很大一部分用戶主要在線下購(gòu)車過(guò)程中獲取貸款信息,,沒(méi)有售前對(duì)金融產(chǎn)品的提前了解,會(huì)增加用戶對(duì)于金融產(chǎn)品的理解難度,,并短時(shí)間內(nèi)難以提升接受度,。廠商和經(jīng)銷商應(yīng)重視線上網(wǎng)絡(luò)平臺(tái)的售車金融信息的傳播,并注重金融方案與整體營(yíng)銷方案有效融合,,以銷售帶動(dòng)金融業(yè)務(wù),,同時(shí)以金融優(yōu)惠促售賣。

對(duì)于汽車經(jīng)銷商金融業(yè)務(wù)提升來(lái)說(shuō),,一方面需加強(qiáng)貸款服務(wù)宣傳,、提升銷售人員專業(yè)技能;另一方面,,需及時(shí)向廠家反饋市場(chǎng)信息,,如用戶需求、對(duì)標(biāo)區(qū)域競(jìng)品的金融方案等,,爭(zhēng)取得到廠家的銷售支持,。除此之外,目前很多經(jīng)銷商采取的“產(chǎn)品+金融+裝飾等”組合銷售的形式,,用戶體驗(yàn)效果不佳,。如何進(jìn)一步體現(xiàn)客戶的定制化服務(wù),、為客戶提供更豐富的貸款產(chǎn)品方案,是下一步經(jīng)銷商實(shí)現(xiàn)汽車金融貸款業(yè)務(wù)營(yíng)收提升的關(guān)鍵,。

全文總結(jié):

汽車金融衍生業(yè)務(wù)已成為經(jīng)銷商利潤(rùn)中重要贏利點(diǎn),。面對(duì)中國(guó)汽車市場(chǎng)新車銷量整體增速放緩、經(jīng)銷商虧損現(xiàn)象升高的趨勢(shì),,若能抓住快速增長(zhǎng)且潛力巨大的汽車金融貸款業(yè)務(wù)這根救命稻草,,將很大程度上緩解汽車經(jīng)銷商的虧損狀況。除了傳統(tǒng)的金融貸款業(yè)務(wù)外,,車險(xiǎn)業(yè)務(wù)和近幾年興起的融資租賃業(yè)務(wù)對(duì)于經(jīng)銷商集團(tuán)的利潤(rùn)提升也發(fā)揮著舉足輕重的作用,,下期我們將為大家?guī)?lái)《金融篇下——保險(xiǎn)及融資租賃》。(文/汽車之家 劉翔宇)